3 min read

Mavefornemmelsen: et vigtigt redskab i hvidvask compliance

De fleste, der arbejder med hvidvask compliance, kan genkende følelsen når mavefornemmelsen ikke er helt rigtig.

4 min read

Lærke Kartvedt

:

13-02-2023 16:14:11

Advokaters forhold til hvidvaskloven kan virke komplekst. Det er ikke alle sager, der er underlagt hvidvaskloven, men i de hvidvaskpligtige sager forventer tilsynet orden i dokumentationen. I den forbindelse udsender de en tjekliste for at hjælpe dig, med at tilvejebringe den rette dokumentation. Vi gennemgår her listen.

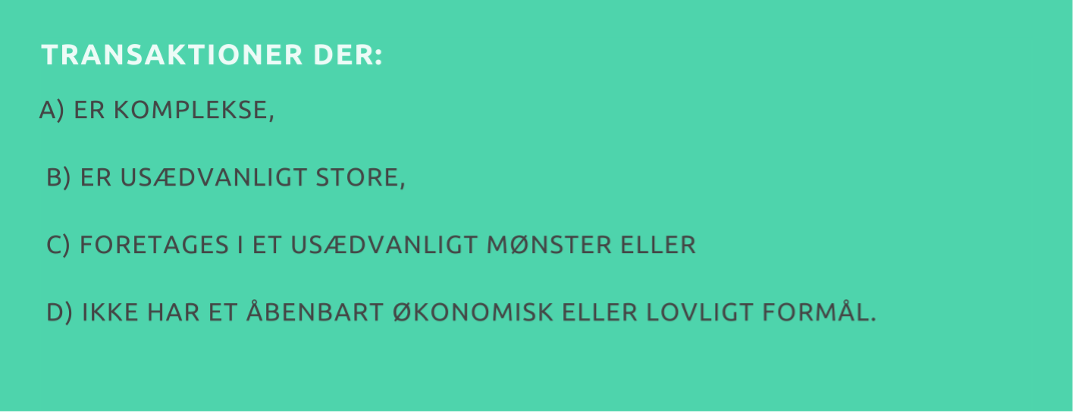

Er din sag omfattet af hvidvasklovens §25 stk. 1, dvs. at sagen er kompleks, usædvanlig stor, foretaget i et usædvanligt mønster eller ikke har et åbenbart økonomisk eller lovligt formål – så falder den under listens sagstype 1.

Paragraf 25 er en del af Kapitel 5 i hvidvaskloven, og omhandler ”Undersøgelses-, noterings-, underretnings-, oplysnings- og opbevaringspligt.”, og mere specifikt.

Har du sager, der vedrører politisk eksponerede personer, eller nærtstående såvel som nære samarbejdspartnere til en politisk eksponeret person (jf. § 2, nr. 6 – 8 og §8, stk. 4), så er du påkrævet at vedlægge dem.

En politisk eksponeret person, eller i daglig tale, PEP.

PEP, som står for Politisk Eksponeret Person, og er en obligatorisk del af KYC. PEP'er er personer, der har eller har haft offentlige embedsstillinger og betragtes som højprofilerede på grund af deres fremtrædende plads og magt. Det er vigtigt for blandt andet advokater, at være opmærksomme på dette udtryk, når det kommer til at udføre KYC-tjek.

Formålet med at identificere sådanne personer er dobbelt; for det første kan der være en øget risiko for hvidvask og andre kriminelle aktiviteter forbundet med disse personer på grund af deres stilling og adgang til midler. For det andet skal advokater overholde øget lovgivning mod hvidvaskning af penge, herunder det fjerde direktiv om bekæmpelse af hvidvaskning af penge (4AMLD), som kræver, at PEP'er identificeres som en del af kundekendskabsproceduren.

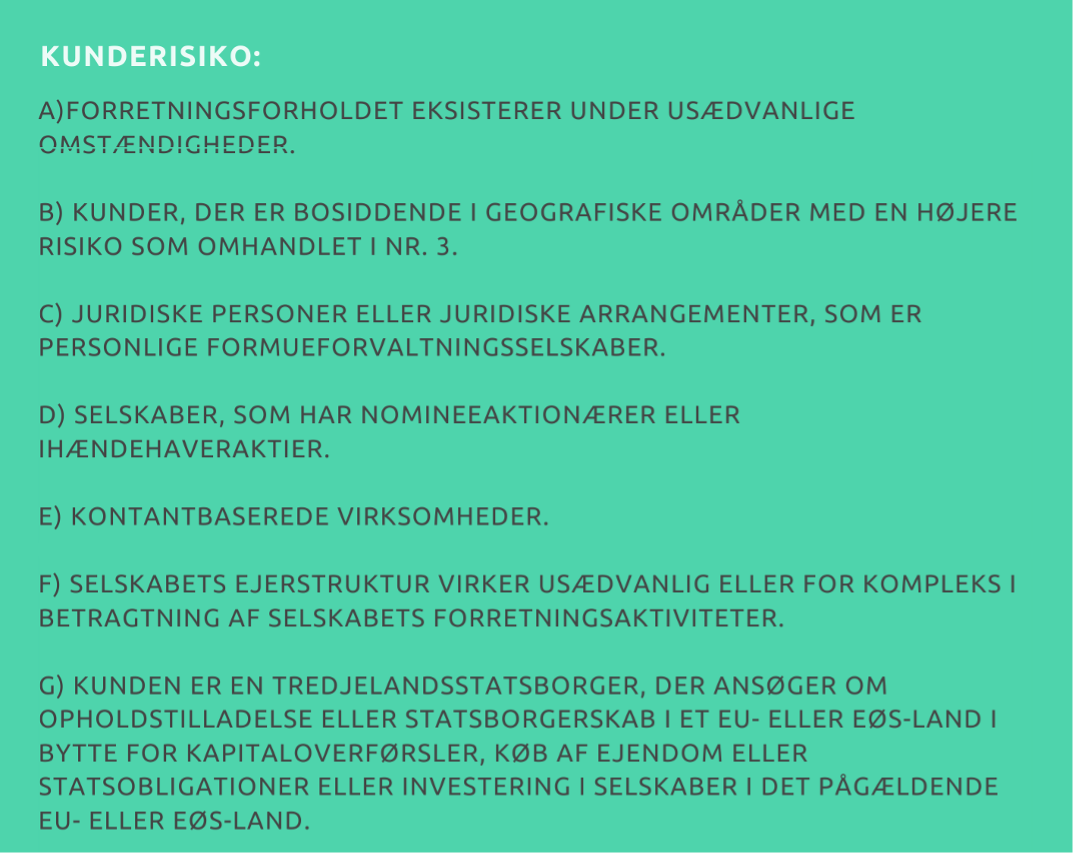

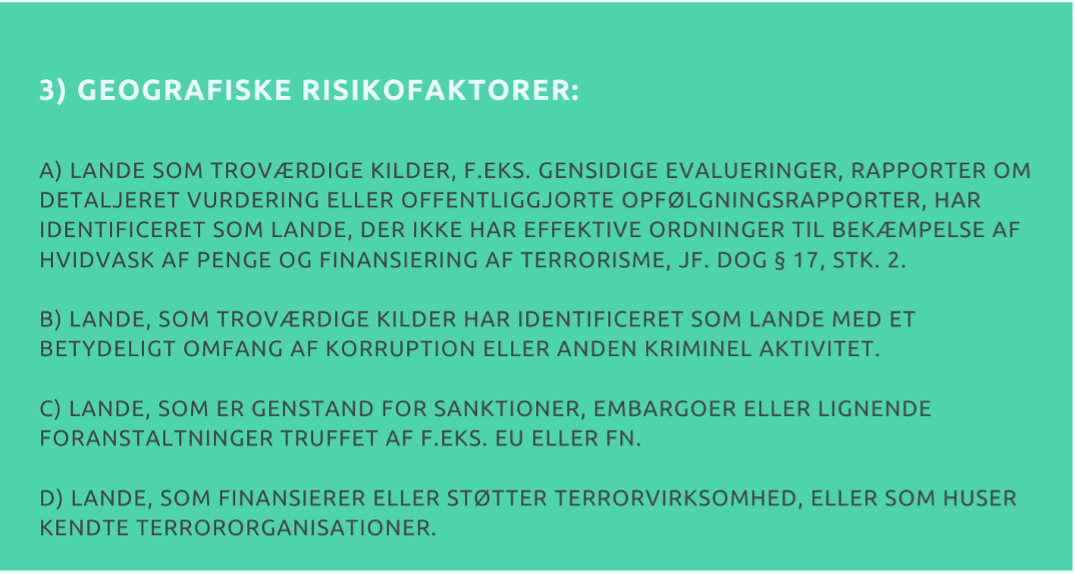

Sager, der vedrører en klient, som er underlagt en skærpet overvågning, jf. § 17 og 18 samt bilag 3.

Men hvad betyder det i virkeligheden? Har du virksomheder og/eller personer der er omfattet af §17, så skal de igennem et skærpet KYC tjek, fordi der vurderes at være øget risiko for hvidvask eller finansiering af terrorisme. Virksomheden eller personen skal i vurderingen tage de højrisikofaktorer i betragtning, som fremgår af bilag 3 til loven, og andre højrisikofaktorer, som der vurderes at være relevante. Ifølge bilag 3, er en – om end ikke udtømmende liste af årsager til øget risiko således:

risiko.png?width=1075&height=995&name=2)risiko.png)

§18, refererer i stedet til forretningsgange – og PEP.

Virksomheder og personer omfattet af denne lov skal have forretningsgange til at afgøre, om kunden, kundens reelle ejer, den begunstigede i henhold til en livsforsikringspolice eller den begunstigedes reelle ejer er en politisk eksponeret person, også kendt som PEP i daglig tale.

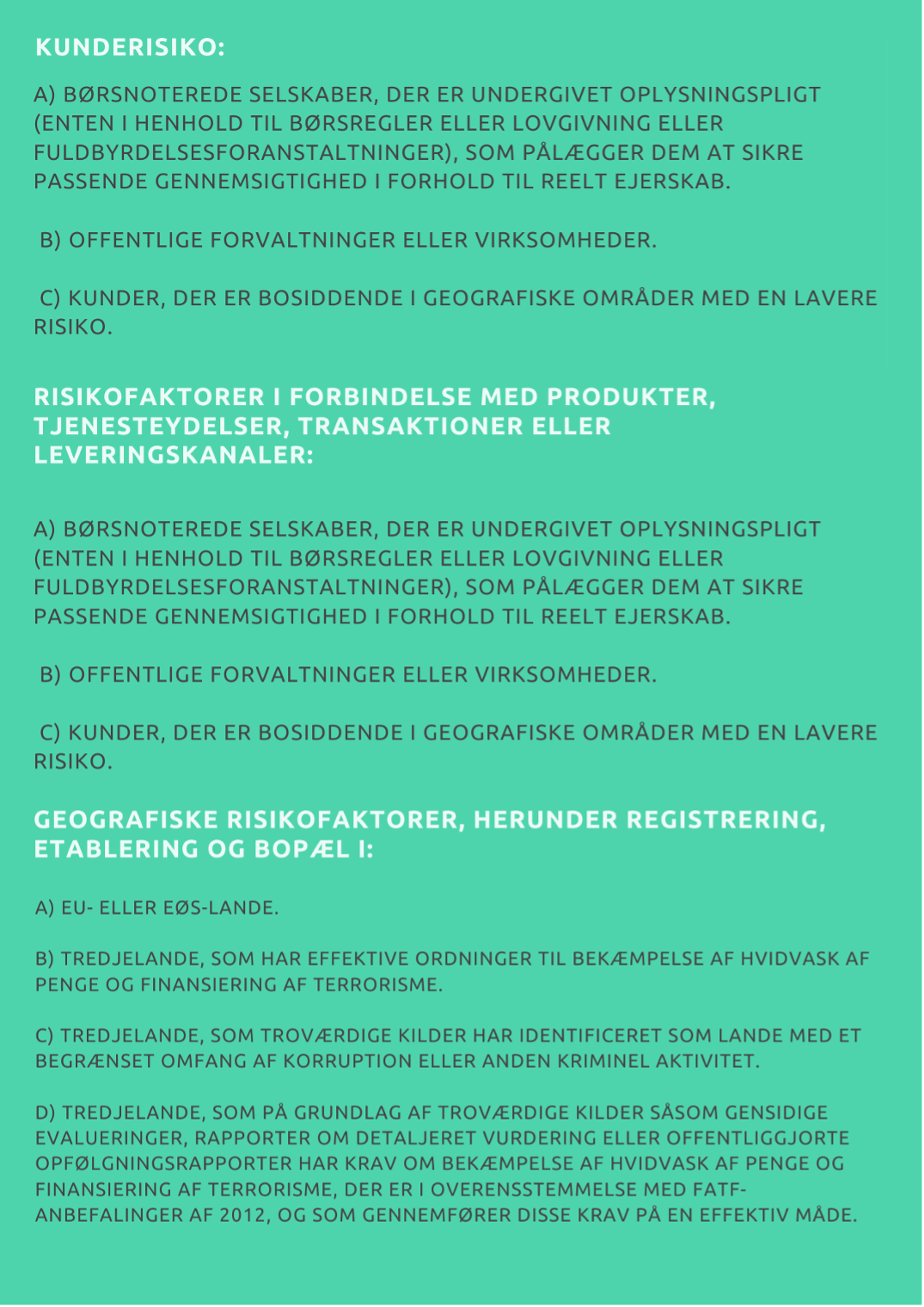

Sager, der vedrører klienter, der er underlagt såkaldt lempede krav, jf. hvidvasklovens § 21 samt bilag 2.

For virksomheder og personer, der er omfattet af loven, kan de i visse tilfælde gennemføre lempede kundekendskabsprocedurer i de tilfælde, hvor det vurderes at der er begrænset risiko for hvidvask og finansiering af terrorisme. Virksomheder og personer skal konstatere, om forretningsforbindelsen eller transaktionen indebærer en begrænset risiko, inden de gennemfører lempede kundekendskabsprocedurer.

Ifølge hvidvaskloven, kan Finanstilsynet desuden fastsætte regler om, at visse krav i kundekendskabsproceduren ikke finder anvendelse for udstedere af elektroniske penge på områder, hvor der vurderes at være en begrænset risiko for hvidvask og finansiering af terrorisme.

Ved risikovurderingen skal virksomheden eller personen tage de lavrisikofaktorer i betragtning, som fremgår af bilag 2 til loven, og andre lavrisikofaktorer, som må skønnes at være relevante.

OBS.

Dette betyder imidlertid ikke, at de ikke skal gennemføre en kundekendskabsprocedure, men i stedet, at man kan vente i op til 5 dage med at påbegynde.

Her er en, ikke udtømmende, liste af faktorer og typer dokumentation, som bilag 2 kendetegner som situationer, der potentielt indebærer en begrænset risiko:

Har du haft sager, hvor der er sket underretning til Hvidvasksekretariatet i anledning af en mistanke om hvidvask eller finansiering af terrorisme, eller hvor advokatvirksomhedens overvejede at underrette i anledning af samme, men undlod dette, så er du også påkrævet at oplyse det.

En risikovurdering kan nemlig give anledning til mistanke, og selvom man ender med at beslutte, at man har tillid til klienten, og der ikke skal være en underretning, er man alligevel påkrævet at oplyse det. Reglen er, at så snart, at der er blot en mistanke, så skal man oplyse det.

Har en klient nægtet at medvirke til KYC, kundekendskabsproceduren, skal det også indberettes.

Der kan være tilfælde, hvor uanset hvor hårdt man prøver, så nægter klienten af den ene eller anden årsag at medvirke til et KYC tjek. Er det sket, skal det indberettes til tilsynet inden deres besøg.

Sager, hvor der blev kontrolleret for, om en person i sagen – herunder klienten, modparten og andre – var pålagt en finansiel sanktion.

Sanktioner, vedtages som oftest af regeringer, multinationale organer eller andre og kan både være diplomatiske, men kan også være økonomiske – altså finansiel sanktion.

Når man vælger at sanktionere, har det til formål at ændre en bestemt adfærd hos den sanktionerede, som f.eks. kan være overtrædelsen af menneskerettighederne. Ved f.eks. at sanktionere et bestemt land, nedlægger man et forbud mod at importere eller eksportere bestemte varer fra det land. Dette kan være importerede varer, der hjælper landet i krig, eller eksporterede varer der hjælper landet med at blive rigere.

Et eksempel på en sanktion mod et land, er de sanktioner der er lagt ned over Rusland i 2022. Her er det besluttet, at man ikke må eksportere eller importere bestemte varer til Rusland, da det kan hjælpe dem i krigen mod Ukraine som EU er imod.

EU har alt i alt indført op mod 108 sanktioner af enheder og 1212 sanktioner af enkeltpersoner.

Når klienter er pålagt en finansiel sanktion, optræder de som oftest på en sanktionsliste, hvorfor man i et KYC-tjek screener sanktionslister. Du kan f.eks. Se den nationale sanktionsliste her.

Du er også påkrævet at oplyse, hvem der er sagsbehandler og sagsansvarlig.

Hvad er så forskellen på disse? Det er ikke nødvendigvis den sagsansvarlige, der har behandlet kundekendskabsprocessen.

Sagsbehandleren er den der har været ansvarlig for KYC tjekket, hvorimod den sagsansvarlige er ansvarlig for selve sagen, såvel som den endelige egenvurdering og risikovurdering.

Det er ikke kun de igangværende sager, du som advokat skal viderebringe til tilsynet. En liste over de afsluttede sager, der er underlagt hvidvaskloven, skal ligeledes oplyses.

I 2022 udkom advokatrådet med en revideret vejledning til, hvordan du som advokat skal overholde hvidvaskloven og på agendaen er blandt andet:

Du kan læse den fulde reviderede vejledning her: Vejledning.

Vil du have et let overblik over hvidvaskloven? Så kan du finde den her.

3 min read

De fleste, der arbejder med hvidvask compliance, kan genkende følelsen når mavefornemmelsen ikke er helt rigtig.

2 min read

Vi har glædet os til officielt at lancere Comply Light – en forenklet løsning målrettet advokater, der har behov for at indhente og opbevare...

3 min read

Det er ved at være sidste udkald, hvis man skal være på forkant med lovændringen der rammer advokater, som bruger samleklientkonti, den 1. januar...